报告要点

2020年5月以来,海运运价涨势如潮,并显著加大美欧等输入性通胀压力。海运运价为何大涨,未来演绎方向及对全球通胀影响?专题分析,供参考。

2020年5月以来,海运运价涨势如潮,持续推升美欧等输入性通胀压力

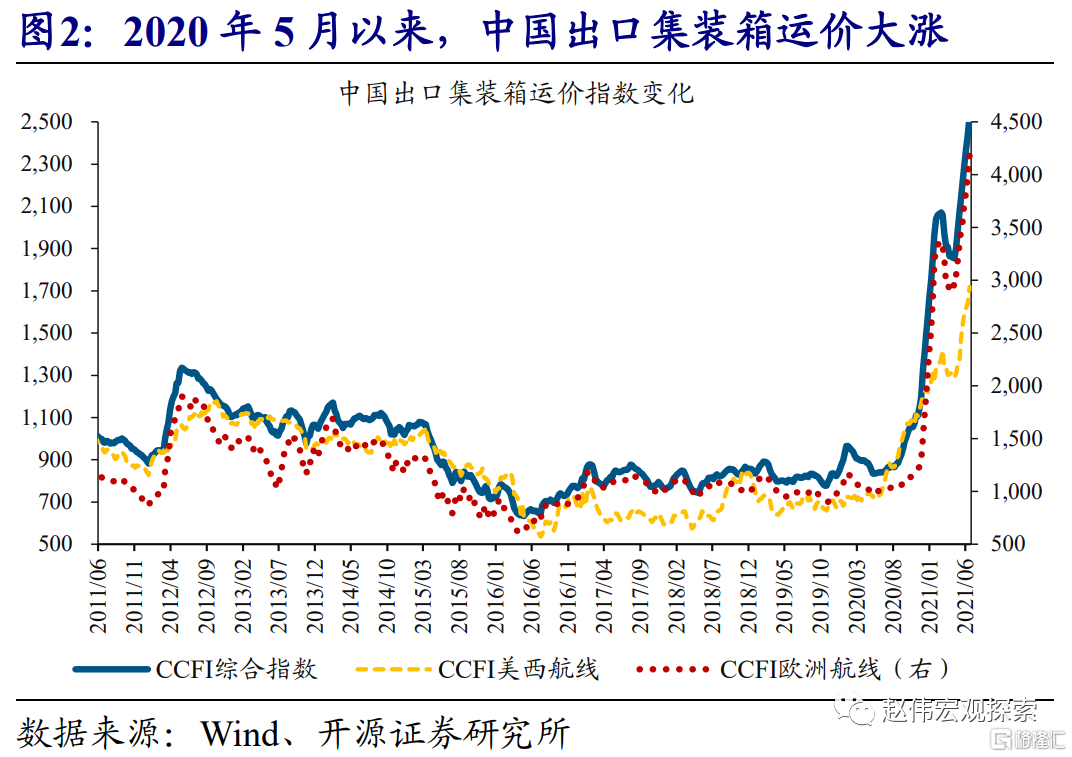

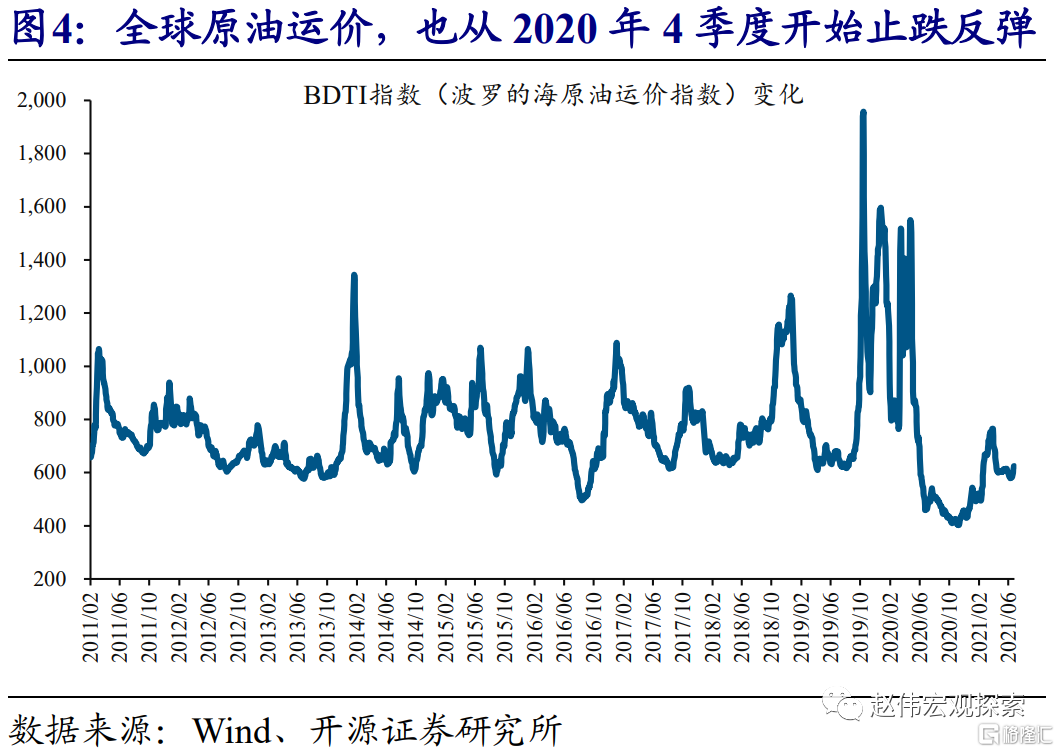

2020年5月以来,海运运价持续大涨,集运价格更是频频刷新历史新高。2020年5月至今,全球集装箱运价指数(WCI)大幅上涨381%,中国出口集装箱(CCFI)运价以及细分的对欧洲航线运价涨幅也超过200%,纷纷创下历史新高。同期,BDI干散货运价指数也自低位大涨728%,刷新了2010年4月以来新高。

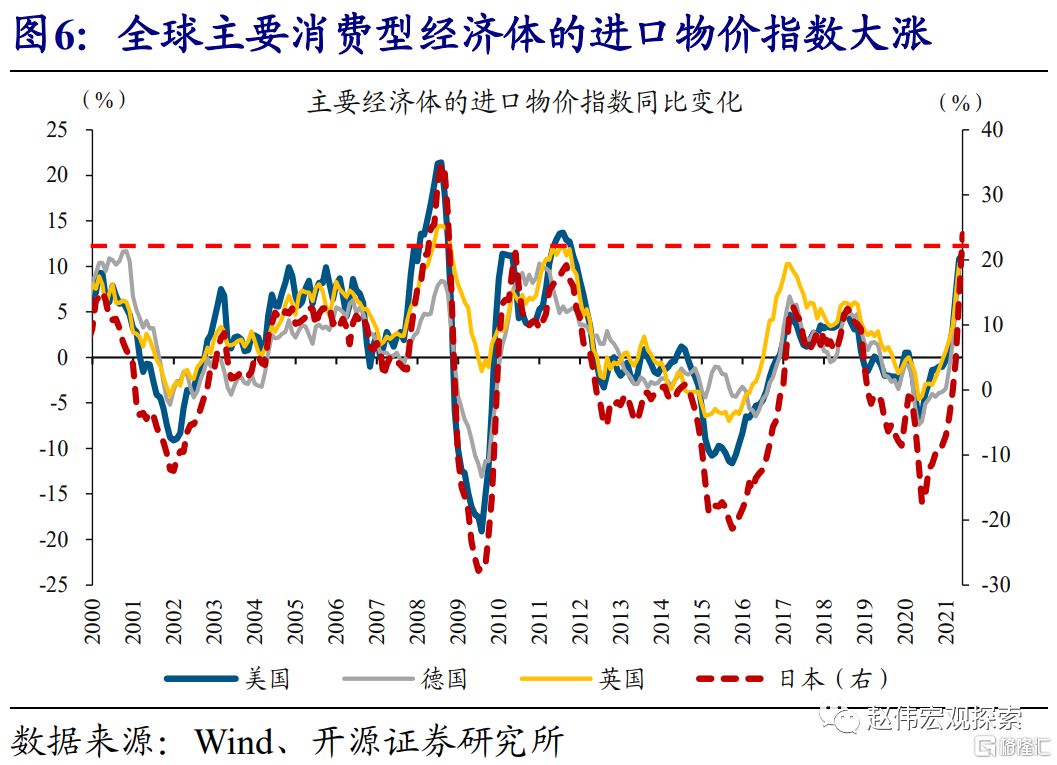

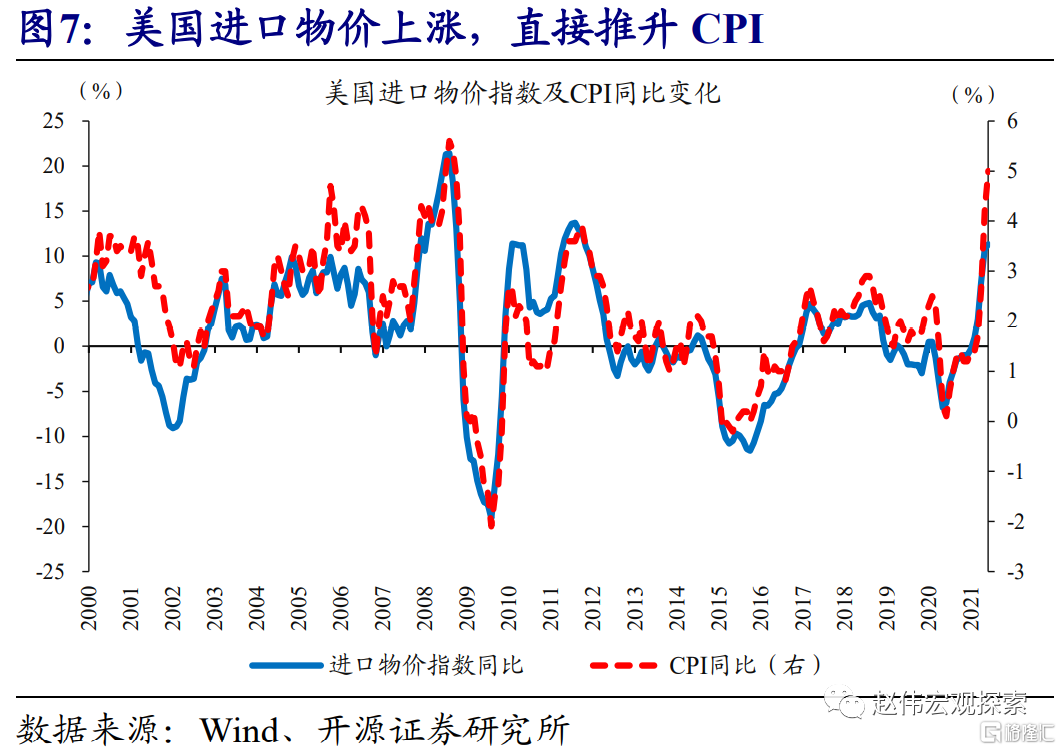

海运运价飙涨、显著推升输入性通胀压力,促使美欧决定暂停长达数年的贸易摩擦。国内经济对进口的高度依赖,使得海运运价通过进口价格渠道,持续反映在美欧等经济体的通胀读数中。为降低进口成本、缓解国内涨价压力,美国和欧盟在3月宣布暂停长达数年的贸易争端,相互取消数十亿美元的惩罚性关税。

海运运价大涨,哪些因素推动?需求改善、运力不足

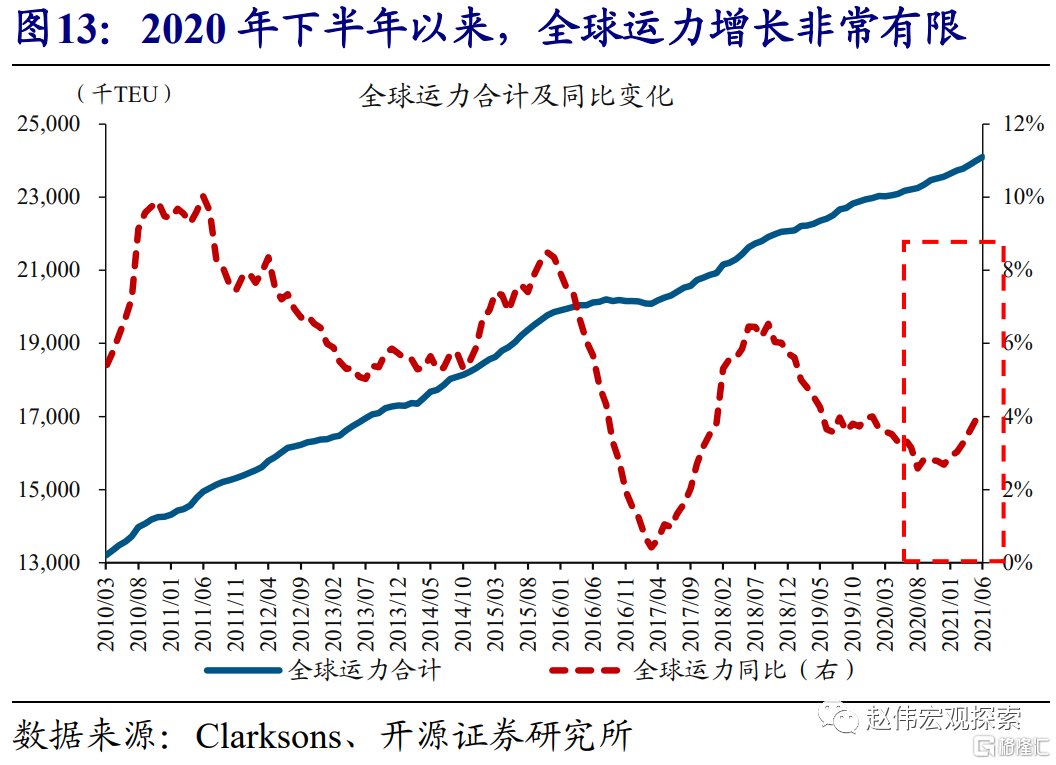

海运运价飙涨背后,是美欧等走出疫情、需求持续修复,同时全球海运运力“供不应求”。自2020年5月起,伴随着疫情防控能力持续提升及疫苗入市、推广,美欧等主要经济体的经济活动不断升温、进口需求大幅扩张。但同期,全球集运运力同比增速仅由2.6%小幅反弹至4%,完全“跟不上”全球贸易链的修复节奏。

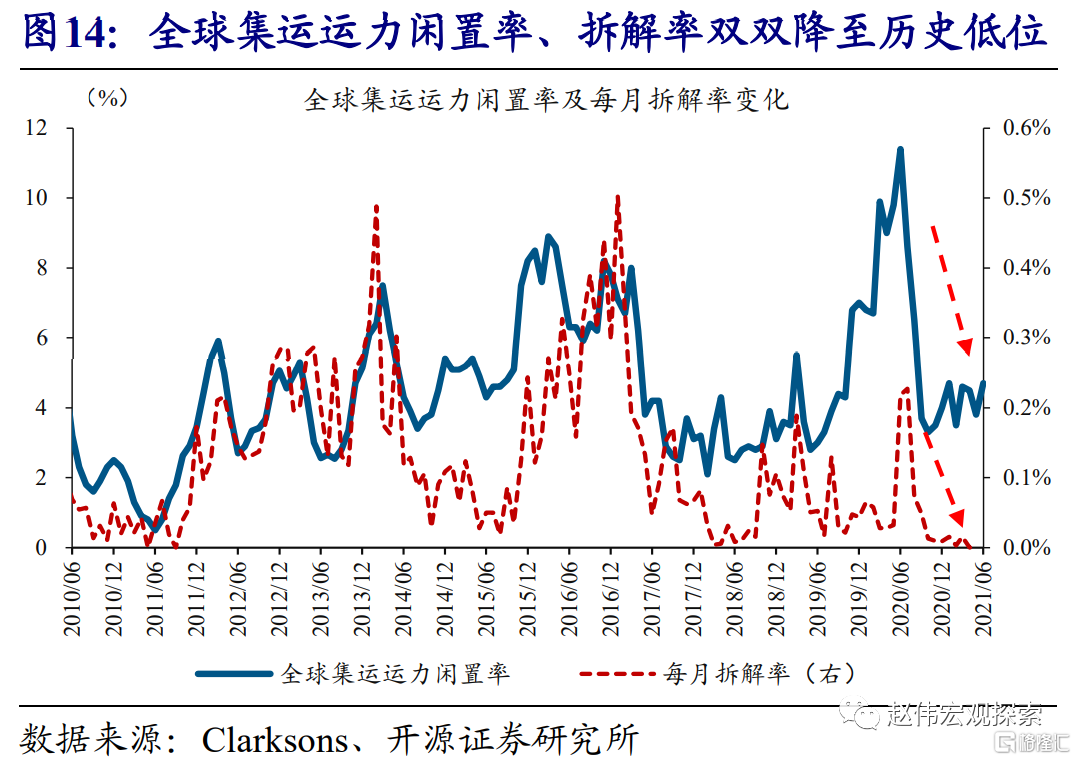

全球海运运力短缺,与在航运力接近打满、新增运力严重不足,以及多个重要港口出现“用工荒”、海员数量大减等密切相关。一方面,全球集运运力的闲置率已降至历史低点的4.7%,而同期新增运力依然不到现存运力的4%。同时,受疫情、罢工等影响,美欧等多个港口出现用工荒,印度、菲律宾裔海员也大规模流失。

未来海运运价演绎方向,对全球通胀影响?运价或持续位居高位、对通胀“火上浇油”

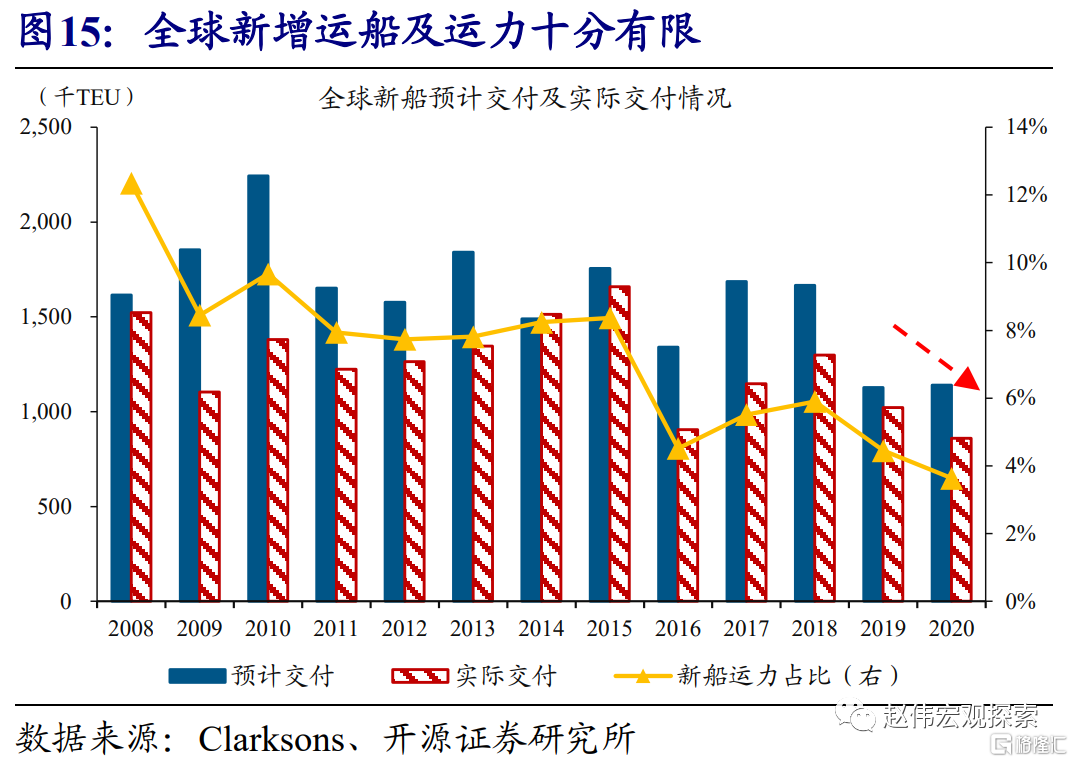

持续10年的“供给侧改革”,以及新船交付周期需至少2年时间,使本轮全球海运运力“产能”弹性严重受限。过去10年,由于行业一直不太景气,主要集运公司大规模缩减资本支出,导致全球集运运力增长中枢大幅回落。现存运力不足的同时,至少2年的新船交付周期,使未来2年集运行业的产能几乎没有弹性。

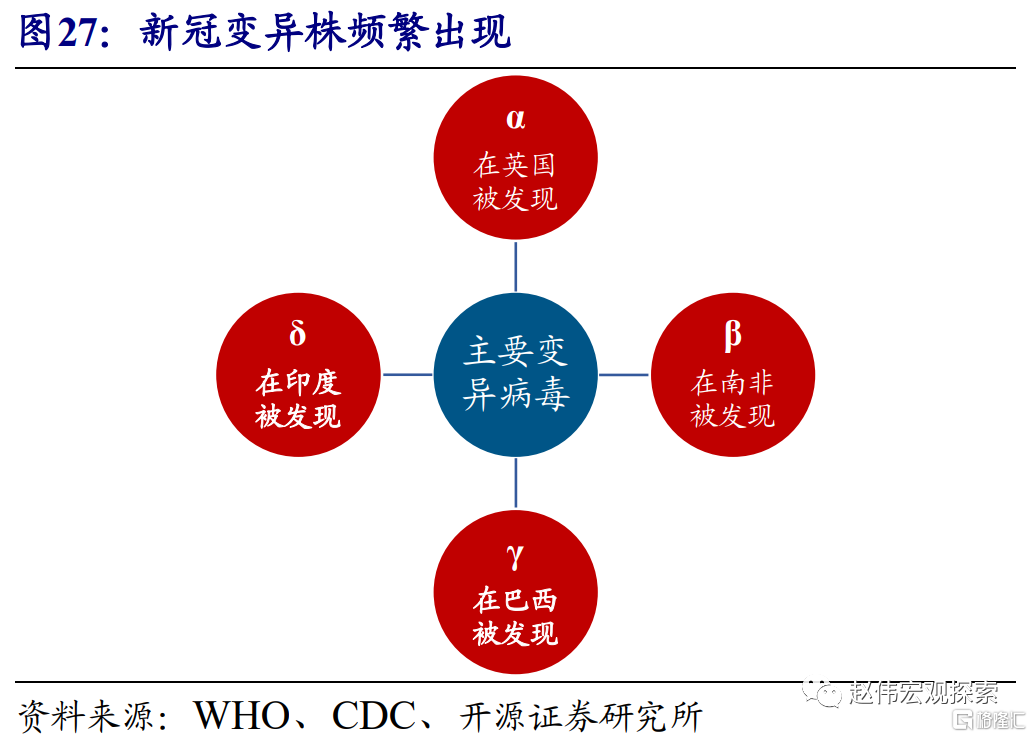

由于培训周期长、叠加疫情导致工作吸引力下降等,海员的供应短缺将进一步限制海运运力的释放。经验显示,普通海员、高级海员的培训及实习时间,分别需要至少10个月、2年。随着疫情导致部分海员流失,以及病毒频繁变异使海员工作的吸引力大降,全球海员、尤其是高级海员的流失率高企,缺口持续扩大。

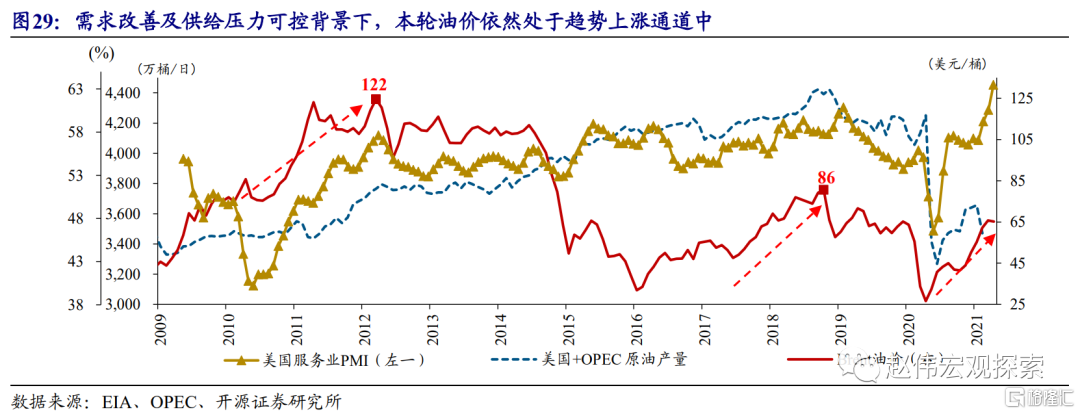

油价趋势性大涨,也从成本端大幅抬升海运的涨价压力。燃油费一般占到集运公司经营成本的30%以上。截至6月25日,油价绝对水平已较疫情前高出近30%。伴随美欧等疫情逐步收尾、经济加速重启,以及OPEC+谨慎增产、美国页岩油公司不愿增加资本开支等,油价依然处于上涨通道中,将持续推升海运涨价压力。

综合来看,随着疫苗大规模推广、带动美欧等进口需求维持高位,以及行业内新增运力严重不足、海员缺口持续扩大,叠加油价趋势大涨,海运运价或持续位居高位。对于美欧等而言,无异将对国内通胀压力“火上浇油”。

风险提示:病毒变异导致疫苗失效等。

1、 周度专题:海运涨势如潮,全球通胀“火上浇油”

事件:2020年5月以来,海运运价持续大涨。

资料来源:Drewry、Clarksons

1.1、2020年5月以来,海运运价涨势如潮,持续推升美欧等通胀压力

2020年5月以来,海运运价持续大涨,集运价格更是频频刷新历史新高。海运主要包括客运和货运,后者又可依据货物运输种类的不同,分为集装箱、干散货、油运等。市场研究领域的海运,一般指的是货运。2020年5月以来,以集装箱、干散货为代表的全球货运运价持续大涨。数据来看,2020年5月至今,全球集装箱运价指数(WCI)大幅上涨381%,中国出口集装箱(CCFI)的欧洲、美西航线运价①分别大涨332%、137%,均创下历史新高。同期,BDI(波罗的海干散货运价)指数涨幅也高达728%,并刷新了2010年4月以来新高。

①中国是全球最大出口国,中国出口集装箱运价的变化能直接反映全球集运价格的走势。

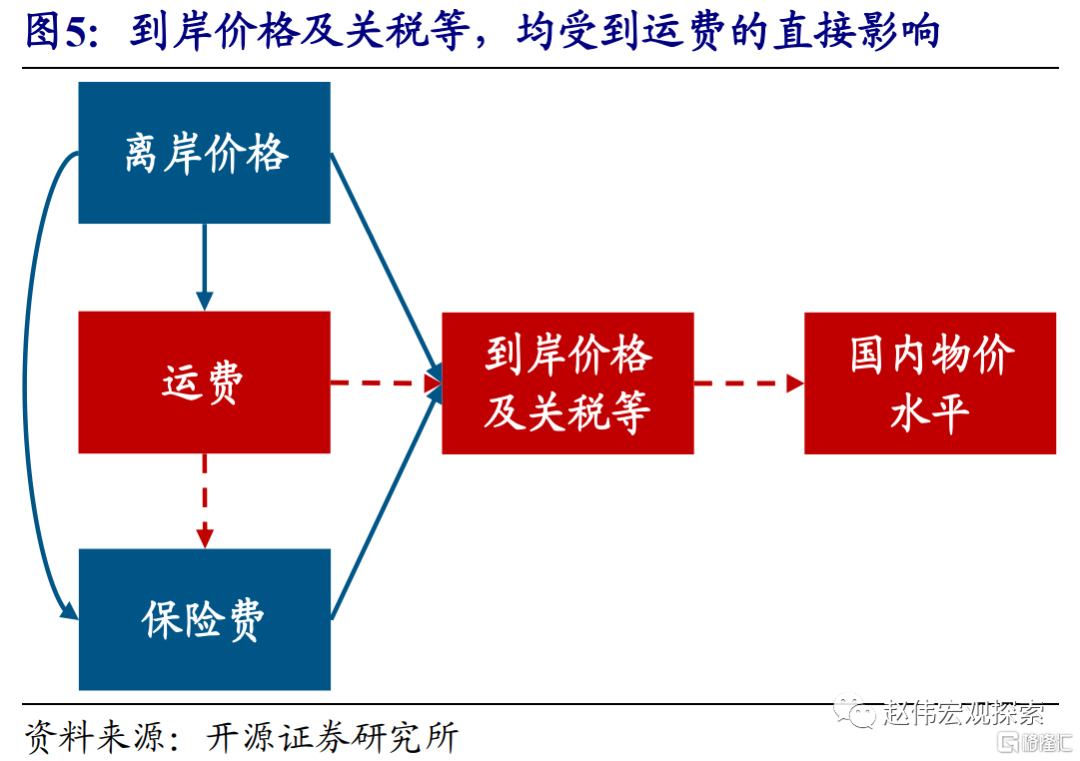

海运运价飙涨,显著推升美欧等进口价格、持续加大输入性通胀压力。美国、欧盟等发达经济体的经济运行,对进口的依赖度较高,同时,后者的运输“载体”以海运中的集装箱运输为主。由于进口的到岸价格及关税②等直接受运费影响,2020年5月以来,全球集运运价的持续大涨,导致了美欧等发达经济体的进口价格飙升。国内经济对进口高度依赖,使得进口价格的飙涨,加速反映在美欧等的通胀读数中。

②关税等于完税价格(一般是到岸价格)*税率。

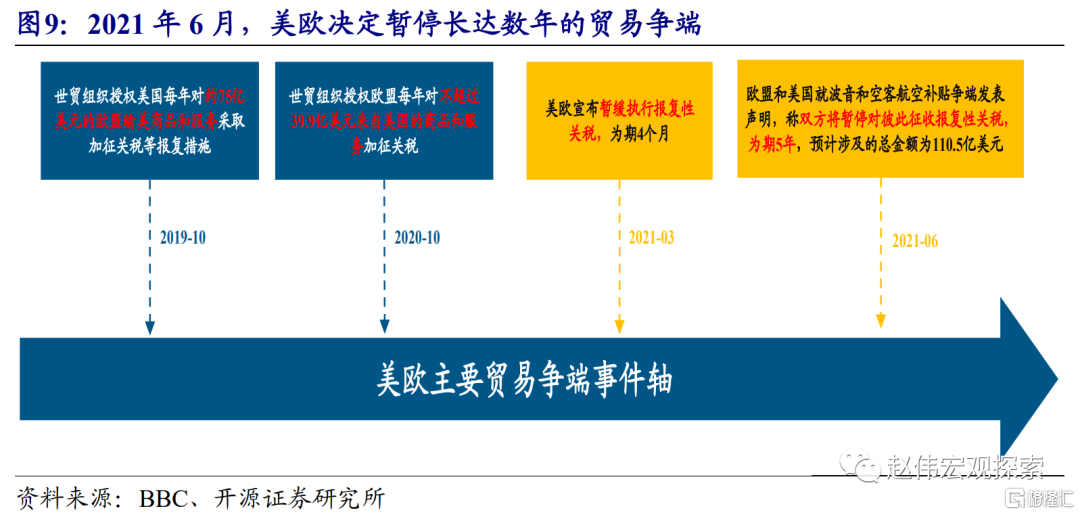

为降低进口成本、缓解涨价压力,美国和欧盟决定暂停长达数年的贸易争端,相互取消数十亿美元的惩罚性关税。美国和欧盟在波音和空客的航空补贴问题上一直存在争端,并为此在2019年爆发了大规模的贸易冲突,相互对对方的进口商品加征数十亿美元的报复性关税。然而,持续近2年的贸易摩擦,因集运运价持续大涨,在2021年画上了“句号”。2021年3月,为降低进口成本、缓解国内涨价压力,美国和欧盟同时宣布在未来4个月暂缓征收报复性关税;6月,面对集运运价频繁刷新历史新高,美欧决定将征税的暂缓期限从4个月延长至5年。

1.2、海运运价大涨,哪些因素推动?需求改善、运力不足

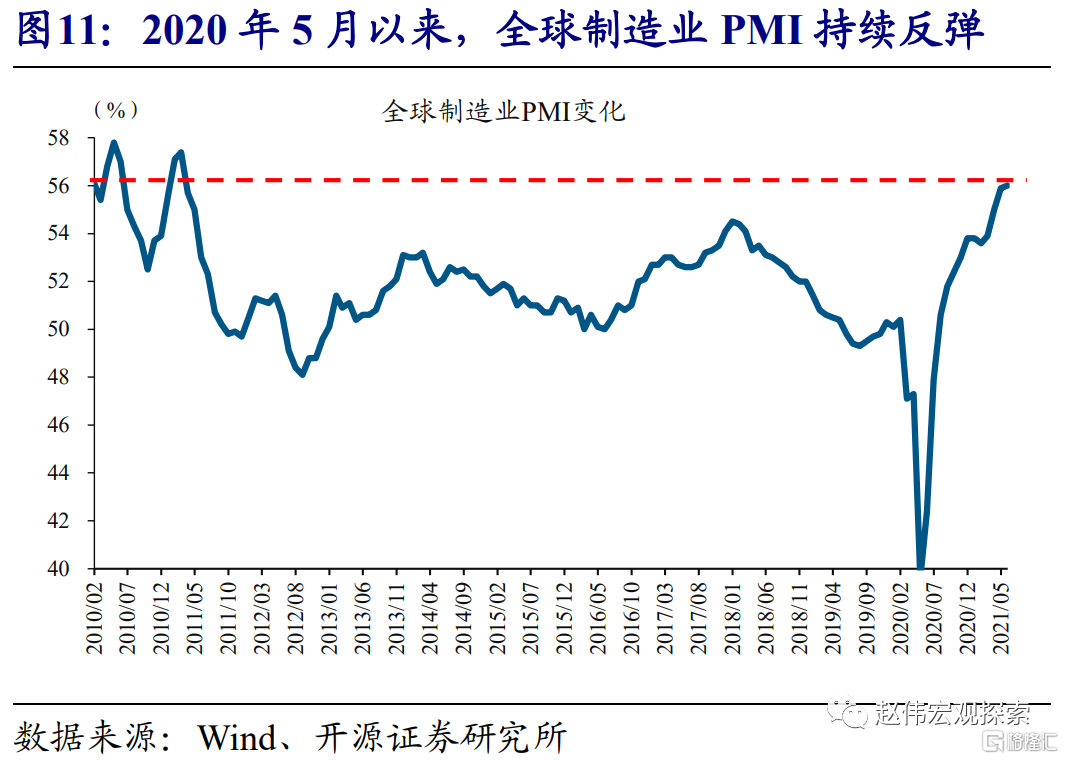

海运运价持续大涨背后,是美欧等主要经济体走出疫情、需求持续修复,同时全球海运运力“供不应求”。一方面,2020年5月以来,美欧等主要经济体疫情防控能力持续提升,经济活动逐步回归正常,进口需求止跌反弹。数据来看,2020年5月至今,反映全球经济及贸易景气的全球制造业PMI指数,由低点的39.6%大幅反弹至56%。美欧等需求持续修复推升运价的同时,全球海运运力的不足,也对运价的上涨“推波助澜”。2020年下半年以来,全球集运运力同比仅从2.6%反弹至4%,完全“跟不上”需求修复的节奏。

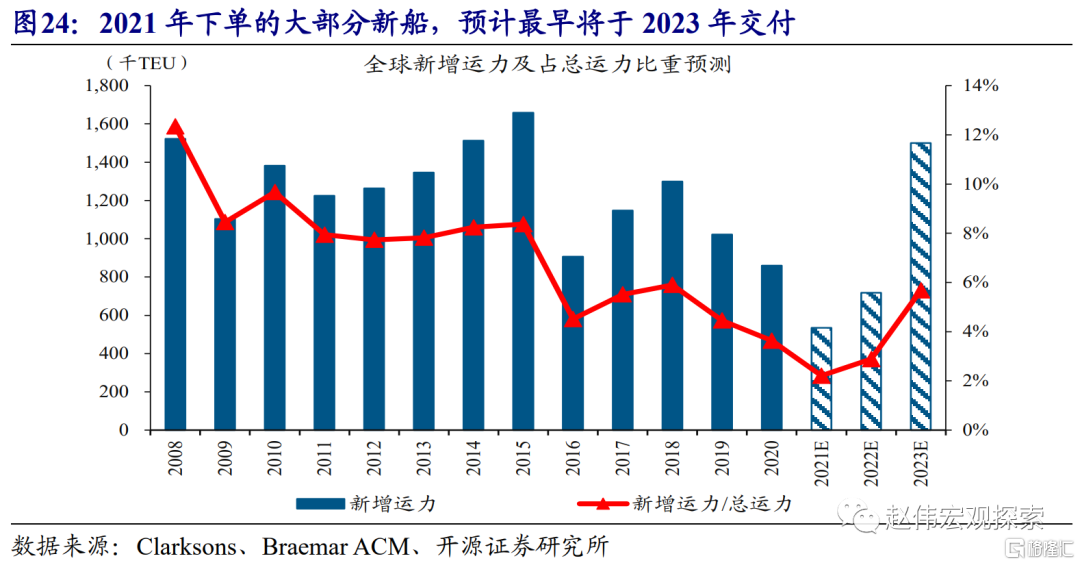

全球海运运力“供不应求”,源于在航运输船只已满负荷运转,同时新增运船及运力严重不足。国际知名航运咨询机构Clarksons统计的数据显示,2020年下半年以来,伴随集运需求大幅扩张,全球集运运力的闲置率,从前期高点11.4%大幅回落至历史低点的4.7%。集运运力的短缺,也直接导致了全球集运船只的拆解率,降至0%附近。在航运力接近“打满”的同时,新增运船及运力十分有限。Clarksons统计的数据显示,2020年,全球集运实际新增运力86万标准箱,仅相当于现有运力的3.6%,根本无法满足集运需求。

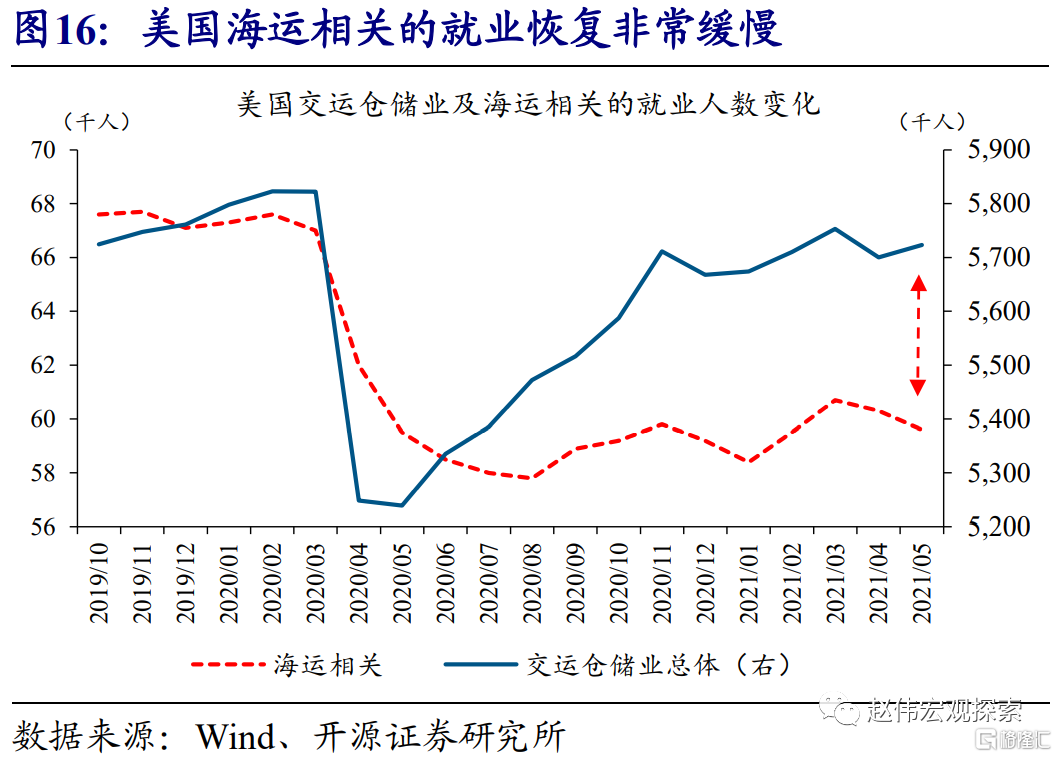

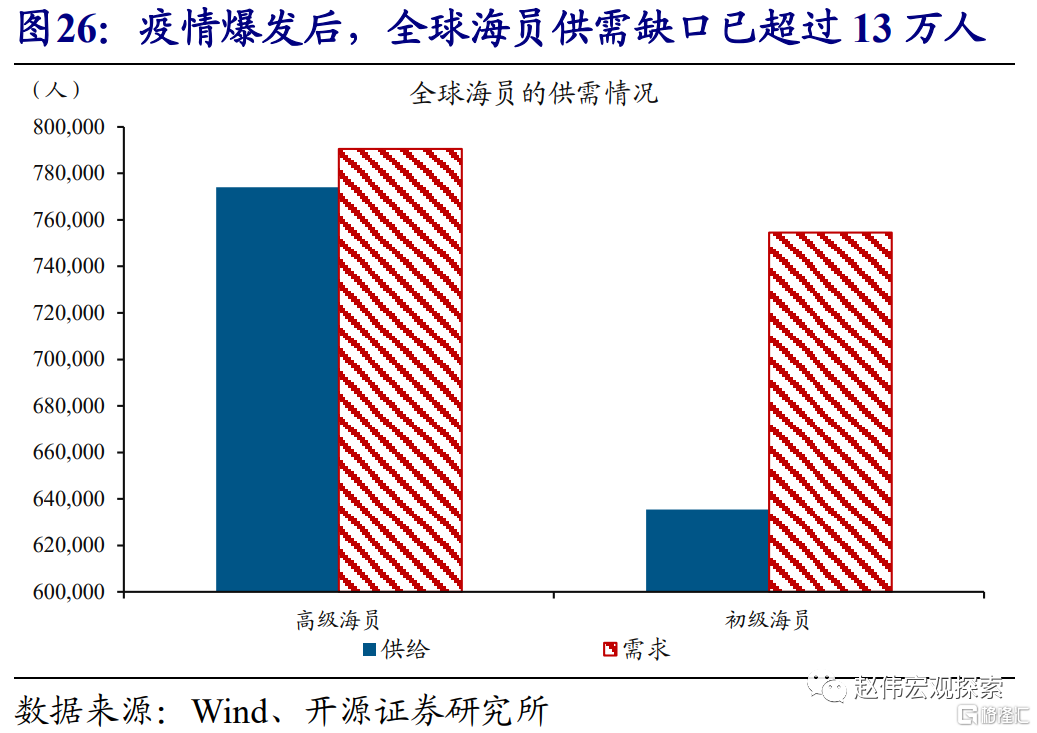

美欧等多个港口出现“用工荒”,以及疫情反复导致海员数量大减等,进一步拖累了全球海运运力的释放、推升运价。除了运船短缺外,美欧等经济体的多个核心港口因为出现“用工荒”,营运效率大幅下降。与此同时,印度、菲律宾疫情的大幅反弹,使多个国家拒绝载有印度、菲律宾海员的船只入港,而后两者的海员合计人数占全球比重超过了1/3。港口“用工荒”及印度、菲律宾裔海员的减少,进一步加剧了海运行业的供需矛盾、推升运价。

1.3、未来海运运价演绎方向,对全球通胀影响?

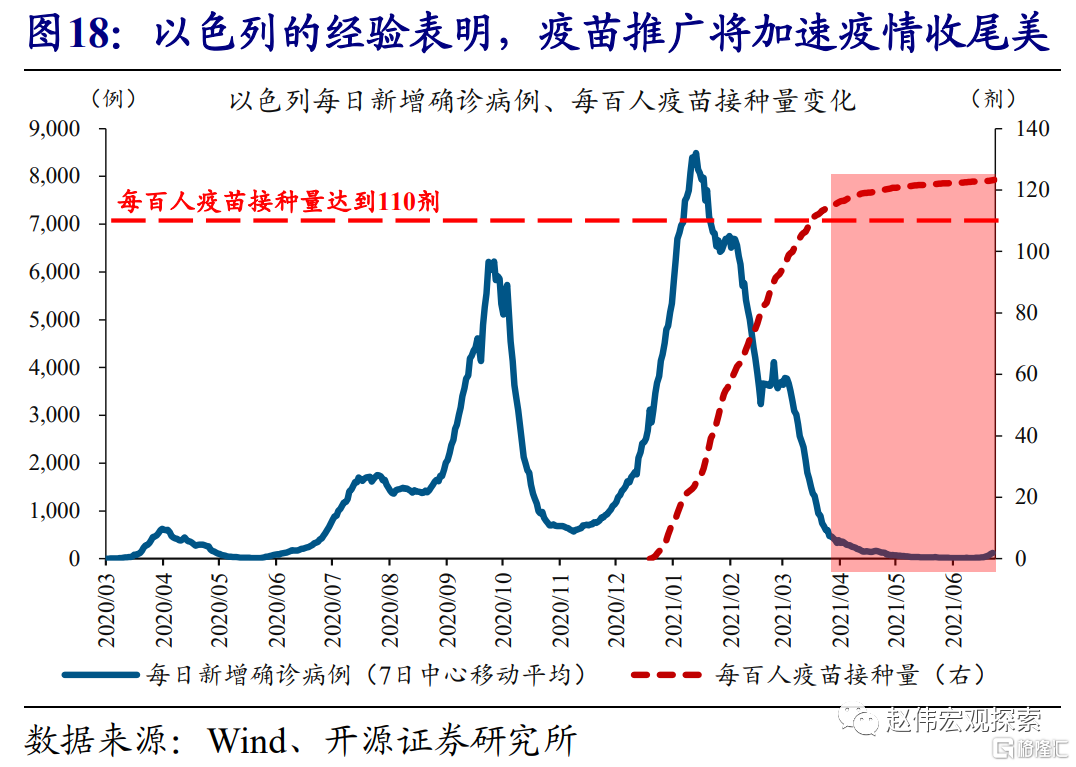

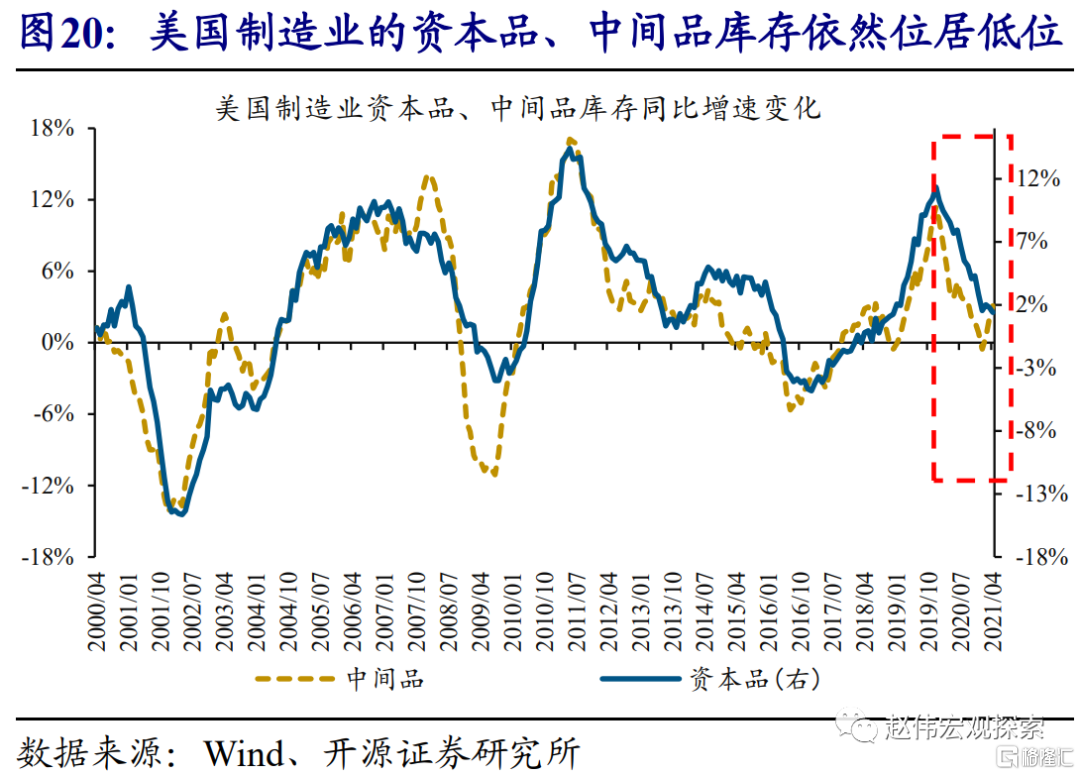

随着疫苗大规模推广、企业生产及资本支出等修复加速,美欧等主要经济体的进口需求仍将维持高位。结合以色列的接种经验,及最新疫苗供应、接种进度来看,美欧等主要经济体的疫情有望逐步进入到收尾阶段。疫情的趋势改善,意味着美欧等经济体的居民出行、企业生产及资本支出等线下经济活动,将加速回归正常。这一背景下,美欧等主要经济体的中间品、资本品等的进口需求将进一步扩张。

持续10年的“供给侧改革”,叠加新船交付周期需要至少2年时间,使得本轮全球海运运力“产能”弹性严重受限。全球集运运力的不足,并非是由疫情带来的偶然冲击。事实上,自2010年起,由于行业长期不景气,全球集运行业经历了长达10年的“供给侧改革”。以行业龙头马士基、中远海控为例,过去10年,二者的资本支出均呈明显回落态势。资本支出不断下滑的结果,是全球集运运力的增长中枢在过去10年大幅回落。考虑到新船交付周期需要至少2年时间,叠加过去10年造船行业产能也出现下滑,全球集运运力不足的局面,在未来2年都难以得到有效缓解。

此外,由于培训周期长、以及疫情导致工作吸引力下降等,海员的供应短缺将进一步限制海运运力的释放。不仅是造船需要时间,海员的培训周期也时间较长。经验显示,从事最基础工作的机工、水手,需要至少10个月培训及实习,工作内容更加复杂的三副、三管,培训期及实习期的合计时间更是需要2年以上。新冠疫情已导致部分海员流失,叠加病毒频繁变异使海员工作的吸引力大幅下降,全球海员的供应短缺越发严峻。国际航运公会最新的统计结果显示,全球海员的缺口已超过13.5万名,高级海员因为流失率高、缺口更是加速扩大。

油价趋势性大涨,也从成本端大幅抬升海运的涨价压力。根据经验,燃油费一般占到集运公司经营成本的30%以上。2020年5月以来,油价上涨幅度已超过270%,绝对水平也较疫情前高出了近30%。展望未来,伴随美欧等疫情逐步收尾、经济加速重启,叠加供给端OPEC+谨慎增产、美国页岩油公司不愿意加大资本开支等,油价依然处于趋势上涨通道中。受此影响,集运公司的涨价压力将持续高企。

综合来看,伴随着海运行业供需矛盾难以有效缓解以及油价大涨等、支撑运价位居高位,美欧等主要经济体面临的通胀压力将持续加大。海运行业内部,无论是货船、还是海员,供需矛盾未来一段时间均难见好转。叠加油价趋势性上涨、直接推升经营成本,均指向运价或将持续位居高位。对于美欧等主要经济体而言,无异将对国内的通胀压力“火上浇油”。

经过研究,我们发现:

(1)2020年5月至今,全球集装箱运价指数(WCI)大幅上涨381%,中国出口集装箱(CCFI)运价以及细分的对欧洲航线运价涨幅也超过200%,纷纷创下历史新高。同期,BDI干散货运价指数自低位大涨728%,刷新了2010年4月以来新高。

(2)国内经济对进口的高度依赖,使得海运运价通过进口价格渠道,持续推升美欧等经济体的输入性通胀压力。为降低进口成本、缓解国内涨价压力,美国和欧盟在3月宣布暂停长达数年的贸易争端,相互取消数十亿美元的惩罚性关税。

(3)海运运价飙涨背后,一方面是自2020年5月起,伴随着疫情防控能力持续提升及疫苗入市、推广,美欧等主要经济体的经济活动不断升温、进口需求大幅扩张。同时,全球集运运力同比增速仅由2.6%小幅反弹至4%,完全“跟不上”全球贸易链的修复节奏。

(4)全球海运运力短缺背后,是全球集运运力的闲置率已降至历史低点的4.7%,而同期新增运力依然不到现存运力的4%。同时,受疫情、罢工等影响,美欧等多个港口出现用工荒,印度、菲律宾裔海员也出现大规模流失。

(5)过去10年,由于行业一直不太景气,主要集运公司大规模缩减资本支出,导致全球集运运力增长中枢大幅回落。现存运力不足的同时,至少2年的新船交付周期,使未来2年集运行业的产能几乎没有弹性。

(6)根据经验,普通海员、高级海员的培训及实习时间,分别需要至少10个月、2年。随着疫情导致部分海员流失,以及病毒频繁变异使海员工作的吸引力大降,全球海员、尤其是高级海员的流失率高企,缺口持续扩大。

(7)燃油费一般占到集运公司经营成本的30%以上。截至6月25日,油价绝对水平已较疫情前高出近30%。伴随美欧等疫情逐步收尾、经济加速重启,以及OPEC+谨慎增产、美国页岩油公司不愿增加资本开支等,油价依然处于上涨通道中,将持续推升海运涨价压力。

(8)综合来看,随着疫苗大规模推广、带动美欧等进口需求维持高位,以及行业内新增运力严重不足、海员缺口持续扩大,叠加油价趋势大涨,海运运价或将持续位居高位。对于美欧等而言,无异将对国内通胀压力“火上浇油”。

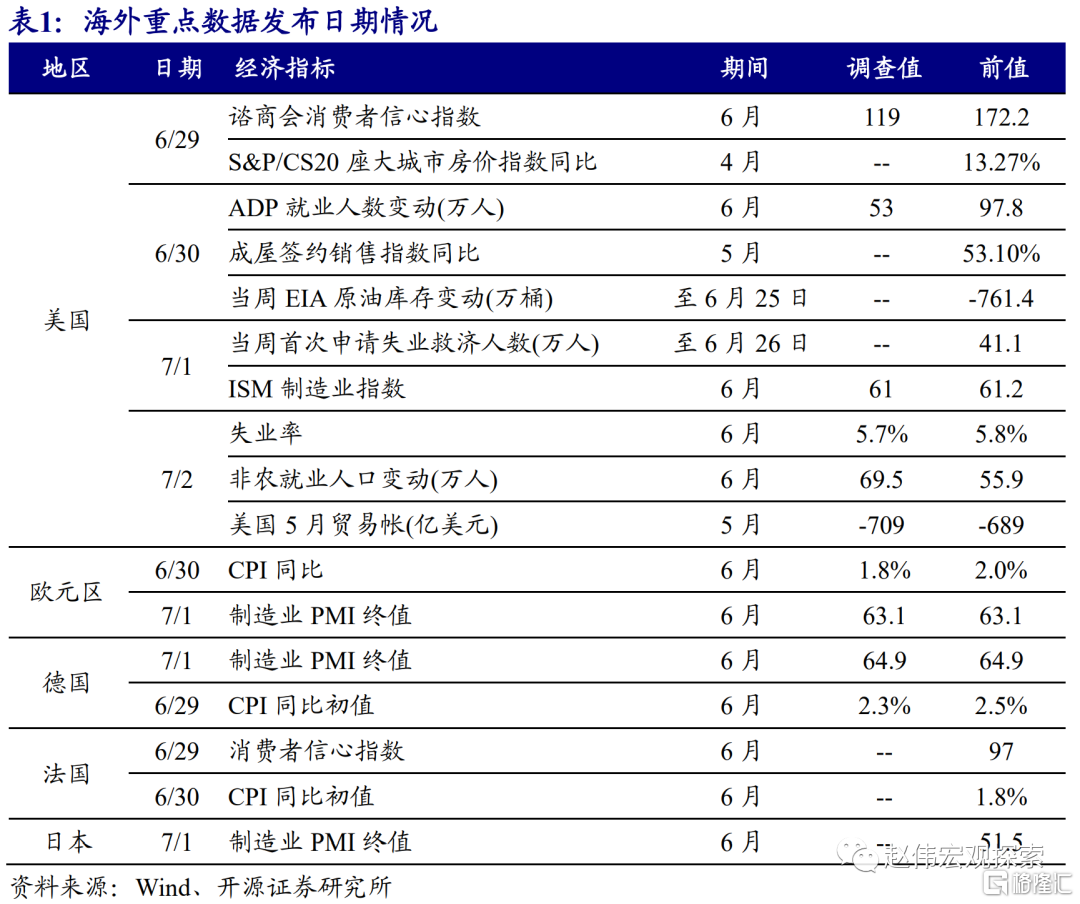

2、重点关注:美国6月非农就业

3、 风险提示

病毒变异导致疫苗失效等。(赵伟)

热门