尽管A股震荡,但百亿私募增长势头依旧很猛。

又有多家证券私募机构杀入百亿私募阵营,包括睿郡资产、国新新格局、黑翼资产、因诺资产、呈瑞投资和久期投资。据私募排排网不完全统计,截至8月4日,国内资管规模在100亿以上的证券私募基金管理人达到84家,创历史新高。

其中,百亿级的量化私募也有18家;也有高毅、景林、淡水泉等多家私募晋级为千亿机构,私募行业强者恒强趋势愈发明显。

又有多家机构晋级

百亿证券私募增至84家

私募排排网数据显示,截至8月4日,近期,黑翼资产、因诺资产、呈瑞投资、久期投资、睿郡资产、国新新格局等6家私募的资产管理规模均突破了100亿,成为新晋百亿证券私募。

实际上,今年新加入百亿私募还包括同犇投资、泰旸资产、源峰基金、万方资本、启林投资等私募证券投资基金管理人。因此,据不完全统计,截至8月4日,最新的百亿私募家数已经增至84家(PS:同一家私募不同备案主体算两家)。

我们具体来看看一些新晋百亿私募的情况。

沪上私募睿郡资产是由知名“公奔私”基金经理成立的公司,其掌门人是两位兴全基金的老将——杜昌勇和王晓明。去年7月17日,王晓明创立的兴聚投资和杜昌勇创立的睿郡资产发布公告,两家公司进行合并,定位为打造以权益为核心、股债结合、灵活配置的“权益+”新平台。杜昌勇擅长可转债投资,他曾管理A股市场上首只转债基金;王晓明擅长权益投资,他曾是兴全趋势的基金经理。睿郡资产的整体风格注重投资的安全边际与风险控制。

值得一提的是,近期睿郡资产还举牌了多只可转债(持券比例超20%),包括海澜转债、荣泰转债等。

国新新格局是今年4月刚成立的一家私募,5月24 完成备案,全名为国新新格局(北京)私募证券基金管理有限公司,目前旗下仅仅备案了一只私募基金——国新央企新发展格局私募证券投资基金,但管理规模一举超过百亿。这家私募由国新投资有限公司100%控股,往上穿透实际控制人是中国国新控股有限责任公司,是一家千亿级的央企;国新新格局的总经理是易方达基金原副总裁汪兰英。

来自北京的新晋百亿债券私募久期投资,其董事长姜云飞一位“银行系”的投资老将,曾任职于工银瑞信基金、中国工商银行总行,负责理财产品的产品设计和投资管理,他在大类资产配置的产品设计和投资管理有长达十余年的经验。姜云飞的投资风格非常稳健,讲究顺势而为,注重均衡配置。久期投资的主要投资策略为“固定收益+”。

前不久姜云飞发表观点,下半年在股票方面,继续看好电动车、新能源、半导体材料等产业方向,同时可左侧布局康复医疗服务、器械,宠物疫苗等底部品种,但不看好白酒;在商品方面,看空螺纹钢,地产投资下行带来需求压力,减产预期充分存在变数,看多受益于新能源的铜铝等品种。

基金君再来讲一下此前几家今年的新锐百亿私募,同犇投资成立于2014年,由新财富最佳分析师童驯创立,同犇投资一直聚焦大消费、深耕大消费。泰旸资产由知名“公奔私”基金经理刘天君创立,从以往业绩来看,泰旸资产在熊市中表现出众。

还有,万方资本由钱伟创立,公司的投资策略结合中长期和短期策略,一方面以成长股价值投资作为战略性持仓,中长期持有,另一方面以事件驱动策略作为重要补充。

另外,值得注意的是,近期响应监管号召,近期也有多家百亿私募基金更名,包括北京源峰私募基金、上海希瓦私募基金、海南希瓦私募基金、上海保银私募基金、明毅私募基金等。

量化百亿私募扩容至18家

值得注意的是,随着黑翼资产、因诺资产的加入,最新百亿量化私募天团已经扩容到了18家,可见近几年投资者对于量化投资的青睐。

具体来看,包括鸣石投资、金锝资产、九坤投资、诚奇资产、明汯投资、进化论资产、灵均投资、盛泉恒元、启林投资、九章资产、宁波幻方量化、衍复投资、千象资产、天演资本、黑翼资产、因诺资产、呈瑞投资、佳期投资。其中部分量化私募的规模甚至超过了500亿。

我们来看看几家新晋的百亿量化私募,黑翼资产成立于2014年,核心策略是CTA和量化股票,其拥有两位“海归”执行合伙人和投资经理,分别是负责CTA策略的陈泽浩博士和负责量化选股策略的邹倚天。短周期CTA是黑翼运行时间最长、规模最大的产品线,和长周期比,这一产品的突出优势是对于市场变化的反应较快,在商品市场趋势不明显的时候更加从容。

因诺资产的掌门人徐书楠本科是清华大学,硕士就读于美国麻省理工,工作后加入了全球对冲套利顶尖的机构IMC,2010年回国发展,先后在中信建投和深圳博普担任要职,2014年创立因诺资产,公司专注于量化投资领域,旗下有套利策略、选股策略、Alpha策略、CTA策略等。

在接受私募排排网专访时,因诺资产曾表示,他们希望自身的长期投资业绩能够保持在市场第一梯队的水平,如果能够保持这样的业绩,就会选择继续扩张规模;如果规模的扩张已经对业绩产生了较大影响,就会封闭相关策略及产品。

另外,还有一家老牌私募呈瑞投资晋级百亿私募梯队,呈瑞投资成立于2010年,以量化宏观对冲为核心投资策略,掌门人王欣艺曾先后任职思科公司、国泰君安、重阳投资等知名公司。目前呈瑞投资主要策略包括宏观对冲策略、高频Alpha策略、CTA策略,策略平台均属自行开发运行。呈瑞投资对自身策略比较明晰,股票利润来自于优质资产,商品利润来自于趋势行情。

对于量化私募来说,规模迅速扩大会对其策略的超额收益产生影响。有量化私募就表示,规模的增长是对公司全方位的考验,包括策略容量、交易系统承载力、服务器资源、人力资源、风控系统承载力等。因此,近几年一些量化私募会对规模的过快增长做出一定控制。比如黑翼资产曾主动控制短周期CTA产品的募集,因诺资产等私募也曾主动封闭市场中性产品。

也有私募晋级千亿机构

私募行业强者恒强趋势明显

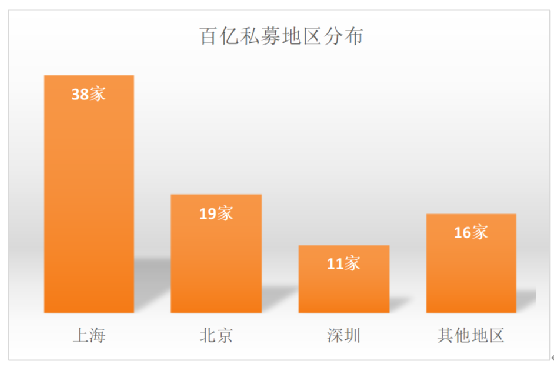

从地域分布来看,目前上海的百亿私募数量仍然是遥遥领先,达到38家,包括重阳投资、景林资产、保银投资、大朴投资、聚鸣投资等;北京的百亿私募也有19家,包括淡水泉投资、星石投资、乐瑞资产、汉和资本等;深圳的有11家,包括凯丰投资、林园投资、进化论资产、中欧瑞博投资等;另外其他地区有16家,包括杭州的永安国富资产、天津的礼仁投资、郑州的伊洛投资等。

同时,百亿私募的队伍正呈现年轻化趋势,其中有部分私募成立不到三五年就跻身百亿行业,私募排排网数据显示,84家百亿私募中,成立时间在10年及以上的仅有21家;与之相对的是,和谐汇一、衍复投资、礼仁投资、宁泉资产、煜德投资、盘京投资等多家私募,在成立不到5年就达到百亿规模。

业内人士认为,私募基金想要把规模做到百亿,不仅需要构建良好的投研体系,保持自身业绩的可持续性,也需要做好品牌、渠道、团队等方方面面的管理。不然在规模迅速突破百亿以后,很可能出现业绩的下滑,投资者用脚投票。我们也看到有部分百亿私募这几年退出百亿阵营的情况。

当然现在私募行业强者恒强的趋势愈加明显,根据格上研究统计,高毅资产、景林资产、淡水泉投资、明汯投资等机构管理资产规模超过1000亿元。也有部分百亿私募的规模达到200亿、300亿,甚至500亿以上;包括明汯投资、九坤投资、敦和资管、源乐晟资产、宁泉资产、永安国富、林园投资、东方港湾等私募规模也位居行业前列。

前不久,朝阳永续发布的《2021年上半年私募市场白皮书》也显示,截至6月末,管理规模超过百亿的私募基金有72家,合计管理规模2.23万亿元,占到全行业的51.7%。其中,前5家私募基金的总管理规模超过6000亿元,占到全行业的16.79%。

业内人士分析,虽然今年市场震荡较为强烈,但百亿私募扩容依旧很快,很大原因是近年来居民可投资产大幅增长、居民资产配置结构向权益类转变,以及这两年股市结构性行情助推资金入场,支撑了私募规模扩大。现在投资者不断成长成熟,在参与权益市场的渠道选择上,青睐中长期业绩突出且稳定的头部机构。

热门