A股整体盈利维持高位增长,ROE稳步回升

1.1.基数效应弱化,A股业绩增长仍显韧性

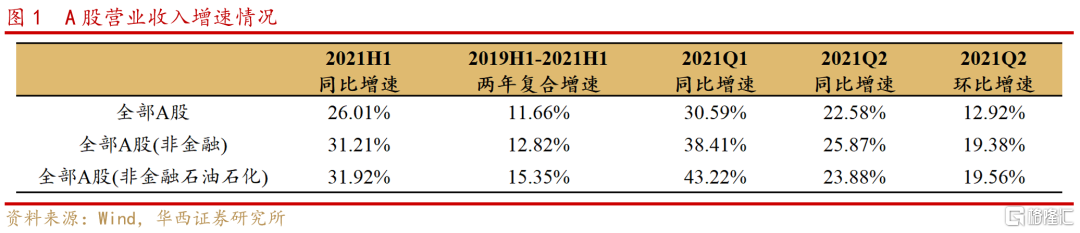

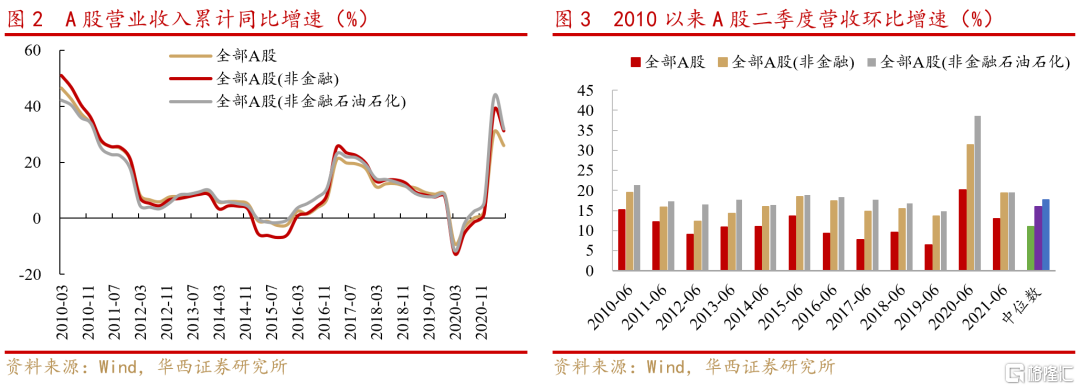

收入端,上半年全A营收相比2019年同期实现11.66%的复合增速,Q2环比增速位于2010年以来的中位数水平之上。

(1)上半年全部A股、非金融A股、非金融石油石化A股营业收入累计同比增速分别为26.01%、31.21%、31.92%,对比2019年同期两年复合增速分别为11.66%、12.82%、15.35%。

(2)二季度全部A股、非金融A股、非金融石油石化A股单季度营业收入同比增速分别为22.58%、25.87%、23.88%,相比一季度增速(30.59%、38.41%、43.22%)有所下滑,但仍保持在较高水平。

(3)环比看,二季度全部A股、非金融A股、非金融石油石化A股营业收入环比增速分别为12.92%、19.38%、19.56%,处于2010年以来Q2环比增速中位数水平之上。

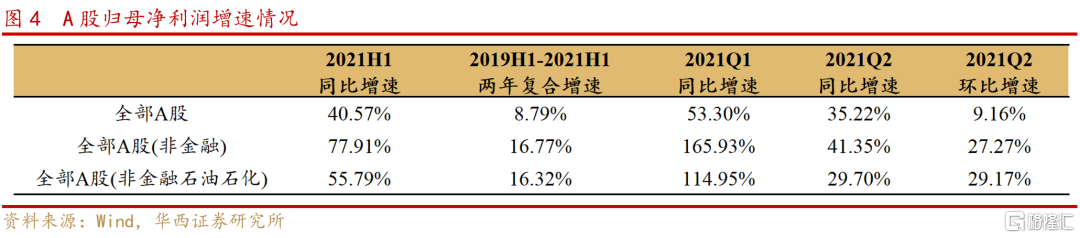

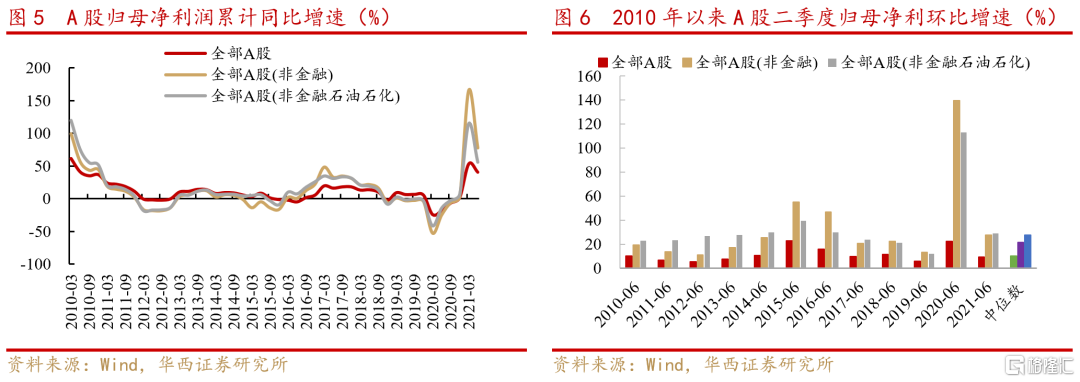

盈利方面,上半年全部A股归母净利润相比2019年同期复合增长8.79%,非金融A股、非金融石油石化A股盈利环比改善明显。

(1)上半年全部A股、非金融A股、非金融石油石化A股归母净利润累计同比增速分别为40.57%、77.91%、55.79%,对比2019年同期两年复合增速分别为8.79%、16.77%、16.32%。

(2)单季度看,全部A股、非金融A股、非金融石油石化A股归母净利润同比增速由一季度的53.30%、165.93%、114.95%收窄至35.22%、41.35%、29.70%。

(3)环比看,剔除金融、金融石油石化后的A股盈利明显改善,二季度全部A股、非金融A股、非金融石油石化A股归母净利润环比增速分别为9.16%、27.27%、29.17%。

1.2.三因素共振,ROE稳步回升

毛利率小幅回落,三费占比持续下降。非金融石油石化A股毛利率(TTM)自2018年第三季度见顶后连续下滑,2021年二季度下降速度有所放缓,小幅回落0.08pct至18.36%。从三大费用看,销售费用、管理费用、财务费用占营业收入比延续下降趋势,二季度销售费用率(TTM)、管理费用率(TTM)、财务费用率(TTM)分别下降0.14pct、0.08pct、0.07pct至3.40%、3.38%、1.21%。

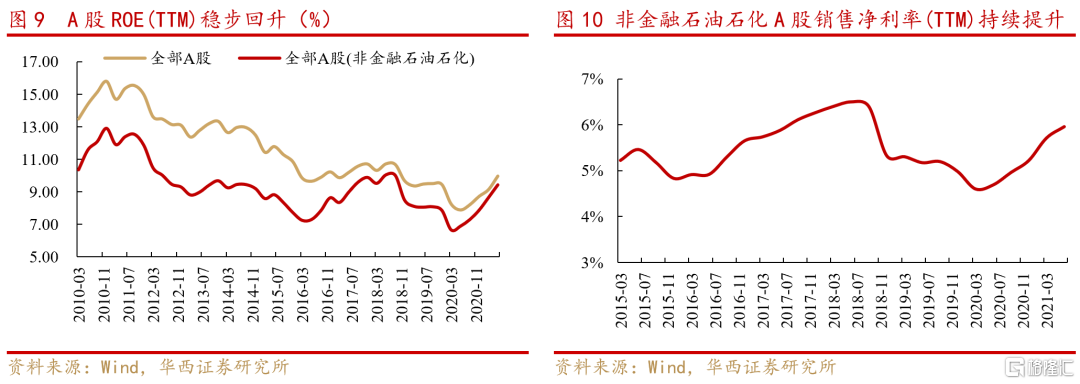

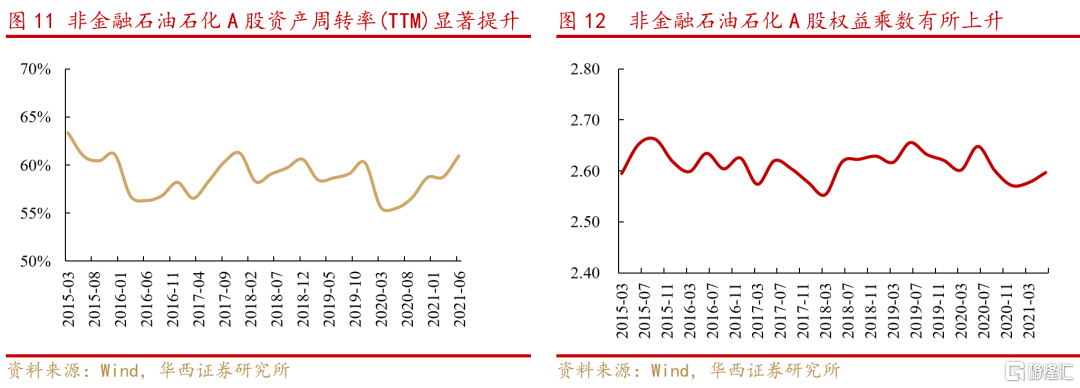

销售净利率、资产周转率和权益乘数三因素共同驱动ROE稳步回升。二季度全部A股、非金融石油石化A股ROE(TTM)分别为9.96%、9.43%,较一季度提升0.83pct、0.78pct。从杜邦分解来看,销售净利率、资产周转率和权益乘数三因素共同拉动ROE上升,非金融石油石化A股销售净利率(TTM)由2021Q1的5.71%上升到2021Q2的5.96%,环比提升0.25pct,总资产周转率(TTM)由2021Q1的58.75%上升至2021Q2的60.95%,环比提升2.20pct,权益乘数由2021Q1的2.58上升至2021Q2的2.60,企业财务杠杆有所上升。

1.3.经营性现金流占比处于高位,资本支出增速高位回落

资本开支增速高位回落,投资性现金流占比绝对值下降。非金融石油石化A股经营性现金流从2018年一季度开始持续改善,2021Q2经营性现金流占营业收入的比重(TTM)达9.46%,小幅下降0.31pct,仍处于历史较高水平;二季度筹资性现金流占营业收入的比重(TTM)逐渐企稳,环比下降0.03pct至1.06%;受上游原材料价格上行、需求减弱影响,二季度企业产能扩张意愿有所减弱,资本开支单季度增速高位回落至13.13%,带动投资性现金流占营业收入的比重绝对值从8.02%下降至7.58%。

科创领跑,创业板复合增速亦亮眼

科创板盈利增速最为强劲。上半年三大板块均实现高速增长,主板、创业板、科创板分别录得40.25%、34.81%、95.89%的归母净利润累计增速。考虑到基数效应,对比2019年同期,2019H1-2021H1主板、创业板、科创板归母净利润复合增速分别为7.88%、24.16%、73.39%。环比看,科创板盈利增长依然最为显著,主板、创业板、科创板Q2环比增速分别为8.43%、8.32%、77.29%。

科创板ROE提升最为明显。2021Q2主板(非金融)、创业板、科创板的ROE(TTM)分别为9.68%、7.41%、9.59%,较一季度分别提升1.01pct、0.35pct、1.25pct,均受销售净利率、资产周转率、权益乘数三者同时拉动,创业板的资产周转率、权益乘数达到2015Q1以来的最高点,科创板的销售净利率达到2019Q3以来的最高点。

中小市值公司基本面占优,ROE增长斜率更陡

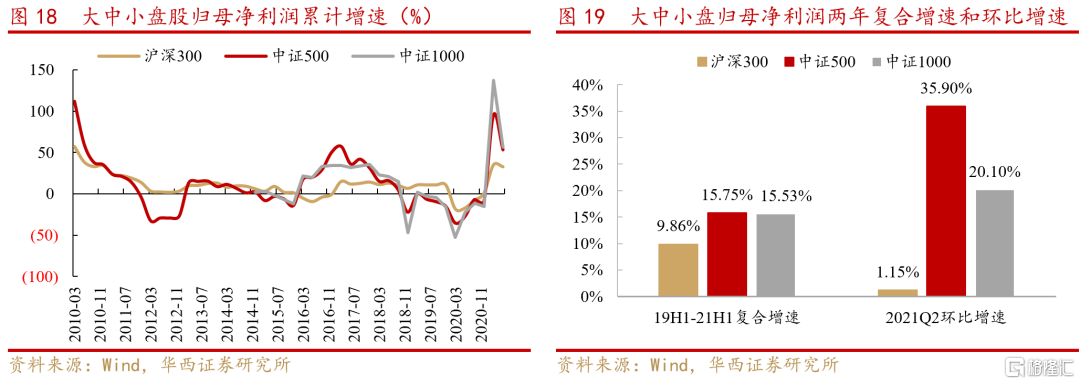

中小市值公司盈利弹性更高。分别以沪深300、中证500和中证1000分别代表大中小市值公司。上半年沪深300、中证500和中证1000归母净利润累计同比增速分别32.67%、53.40%、56.28%,对比2019年上半年分别实现9.86%、15.75%、15.53%的复合增长,中小市值公司盈利弹性更佳。环比看,中盘股表现出更佳的成长性,小盘股次之,二季度沪深300、中证500、中证1000成分股分别实现1.15%、35.90%、20.10%的环比增长。

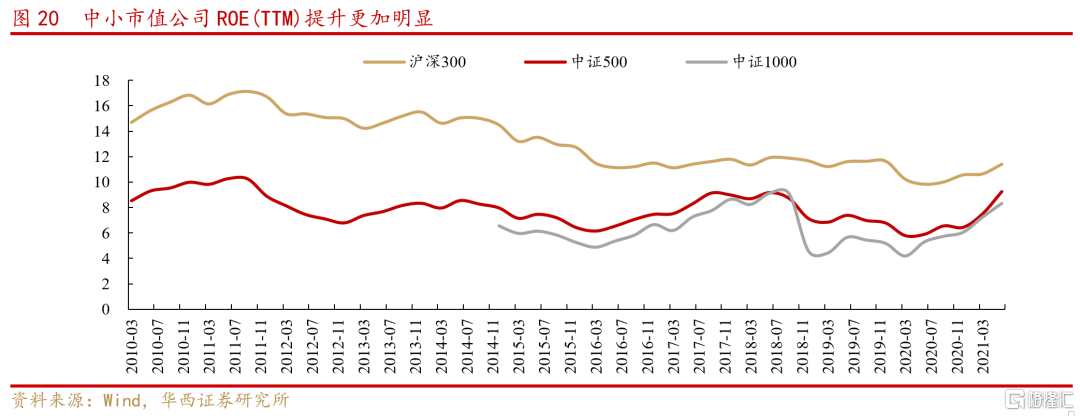

中小市值公司ROE(TTM)改善明显。横向看,大盘股ROE(TTM)绝对水平高于中小盘股,纵向看,中小盘股ROE提升幅度更高。二季度沪深300、中证500和中证1000的ROE(TTM)分别为11.42%、9.25%、8.33%,分别较一季度提升0.76pct、1.75pct、1.09pct。

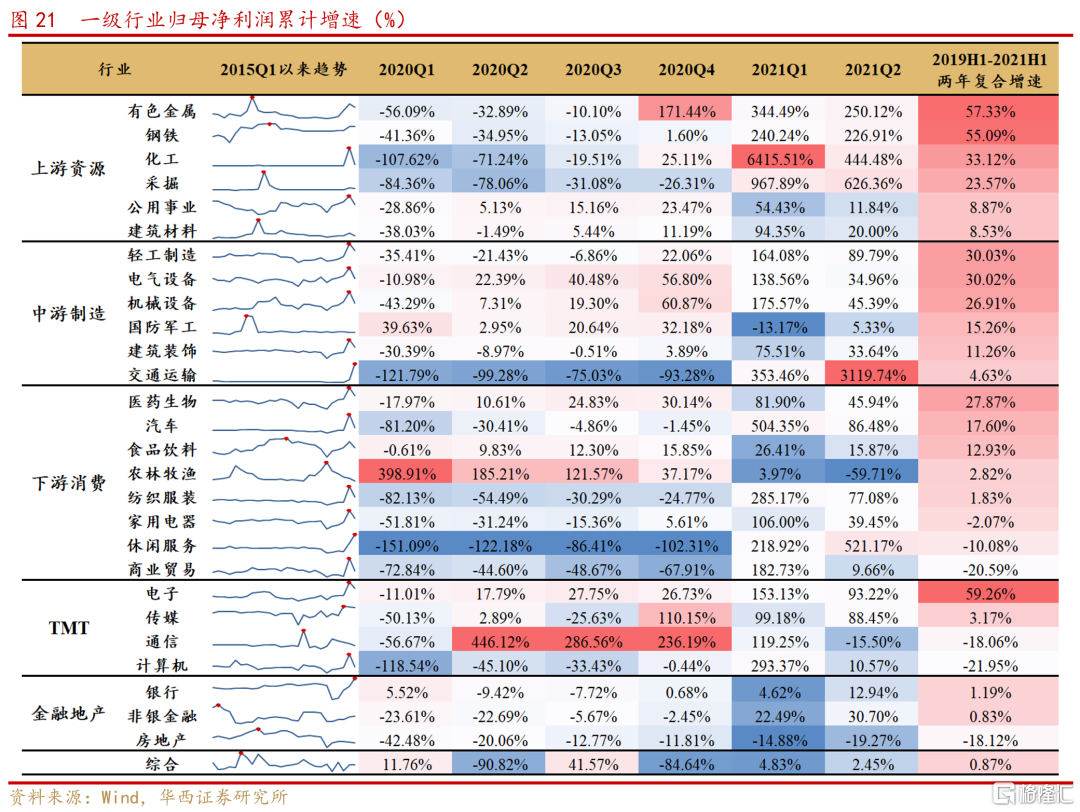

上游资源品盈利依然最为突出,高端制造业绩得到有力支撑

上游资源品盈利增长最为强劲,供需错配下的价格上涨是其业绩高增的主要原因。在上游资源品中,二季度有色金属、钢铁、化工、采掘归母净利润实现57.33%、55.09%、33.12%、23.57%的两年复合增长,Q2盈利累计增速均超过2倍,供求错配导致的大宗商品价格上涨是中上游资源品行业业绩高增的主要因素。煤炭钢铁主要受益于经济复苏背景下制造业的需求恢复;铜、铝等有色金属受消费电子、工业设备的旺盛需求带动,价格不断创新高;锂、钴、镍等材料则受益于新能源车产业的持续扩张;肥料、化工纤维、电解液等化工品与下游需求提振、海外需求高涨有关。

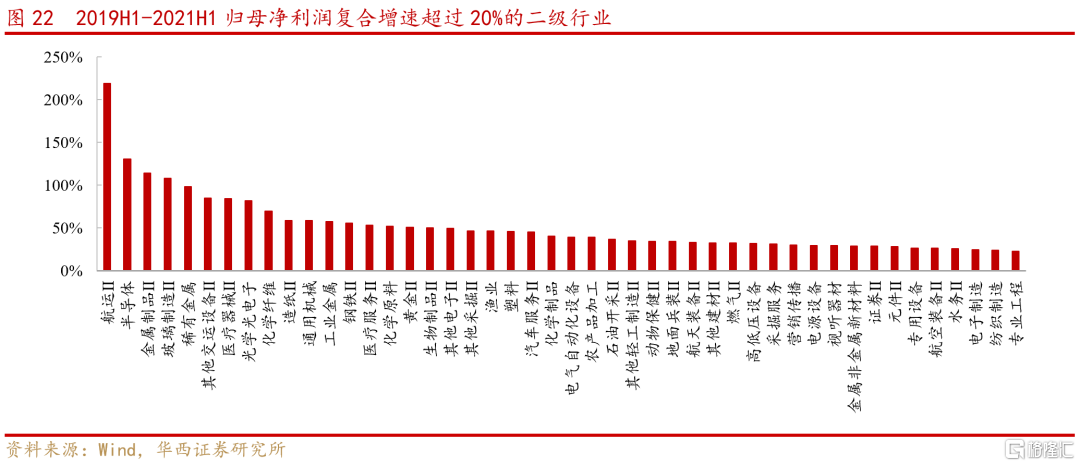

新能源车、光伏、半导体等科技制造产业的高景气度得到持续验证。中游制造业中,2019H1-2021H1盈利复合增速靠前的行业有轻工制造、电气设备、机械设备、国防军工,分别为30.03%、30.02%、26.91%、15.26%,二季度归母净利润累计增速分别为89.79%、34.96%、45.39%、5.33%,旺盛需求驱动下,高端制造行业的业绩得到有力支撑。TMT领域,电子板块盈利最为突出,2019H1-2021H1两年复合增速为59.26%,二季度归母净利润累计增速高达93.22%,半导体、元件、光学光电子细分领域业绩全面开花,两年复合增速分别达到130.46%、27.87%、81.79%。

消费行业盈利增速分化,医药生物、汽车和食品饮料复合增速居前。下游消费领域,上半年医药生物、汽车和食品饮料行业归母净利润相比2019年同期录得较高的复合增速,分别为27.87%、17.60%、12.93%,商业贸易、休闲服务、家用电器行业则出现负增长。

金融地产领域,券商业绩保持优势,房地产依旧负增长。上半年银行、非银金融盈利稳步修复,分别实现12.94%、30.70%的同比增速,2019H1-2021H1两年复合增速为1.19%、0.83%,资本市场深化改革背景下,证券行业业绩迎来高速增长,两年复合增速为28.48%。融资端受限环境下,房地产行业依然低迷,上半年归母净利润同比增速为-19.27%,两年复合增速为-18.12%。

钢铁、化工、交运、休闲服务ROE提升幅度均超3个百分点。上游资源品领域,二季度钢铁、化工、采掘、有色金属的ROE(TTM)分别提升3.99pct、3.00pct、2.66pct、2.54pct后均达到10%以上的水平。中游制造领域,二季度交通运输ROE(TTM)提升幅度最大,环比上升3.02pct至5.64%,轻工制造、国防军工、机械设备行业ROE(TTM)也都达到2015Q1以来的最高点,电气设备环比回落0.14pct,但仍位于历史高位。下游消费中,休闲服务、纺织服装、医药生物、家用电器、汽车行业的ROE(TTM)水平趋势回升,其中休闲服务、纺织服装环比上升3.06pct、1.33pct,农林牧渔环比下降4.02%。TMT领域,二季度电子、传媒、通信ROE(TTM)分别环比上升1.39pct、1.35pct、0.06pct,计算机出现小幅下降。金融地产领域,非银金融盈利持续改善,二季度ROE(TTM)提升1.40pct。

热门