根据深交所披露,正方软件股份有限公司(以下简称“正方软件”)创业板IPO已获受理,海通证券为主承销商。

值得一提的是,本次并非正方软件首次IPO,其早于2009年向创业板提交上市申请。但是在2010年3月31日上会之际,遭到匿名举报,且首发申请遭证监会否决。

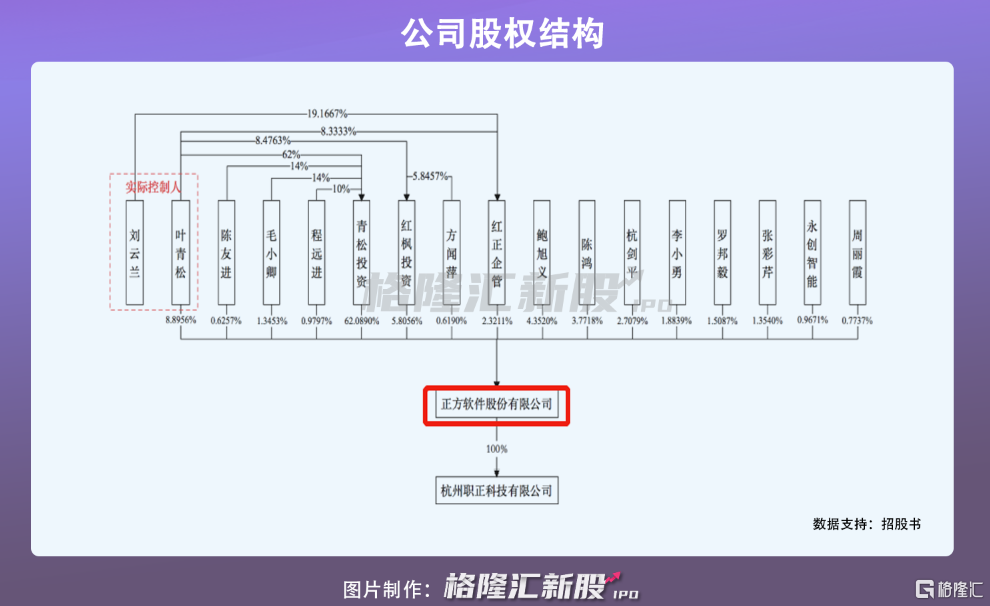

正方软件前身系正方有限自1999年成立,于2009年变更为股份有限公司。IPO前,青松投资为其控股股东,持股62%;叶青松与刘云兰夫妻二人为实际控制人,通过直接或间接控制青松投资、红正企管合计控制正方软件73%的股份。正方软件是典型“夫妻店”模式。

1

营收依赖单一市场

正方软件是一家为国内高等院校、中职学校和教育行政部门等用户提供教育信息化解决方案的软件企业。公司成立二十余年来,其服务用户单位已累计超过1600 家,包括浙江大学、中央财经大学,以及浙江省教育厅等。

图源:招股书

我国软件行业已进入快速发展期,产业规模稳步扩大。2013 年至 2020年期间,国内软件业务收入以年复合增长率15.05%,从3.06万亿元增长至 8.16万亿元。随着国家产业政策推进,以及移动互联、人工智能等新技术在经济等领域渗透,预期软件业务将长期保持良好发展态势。

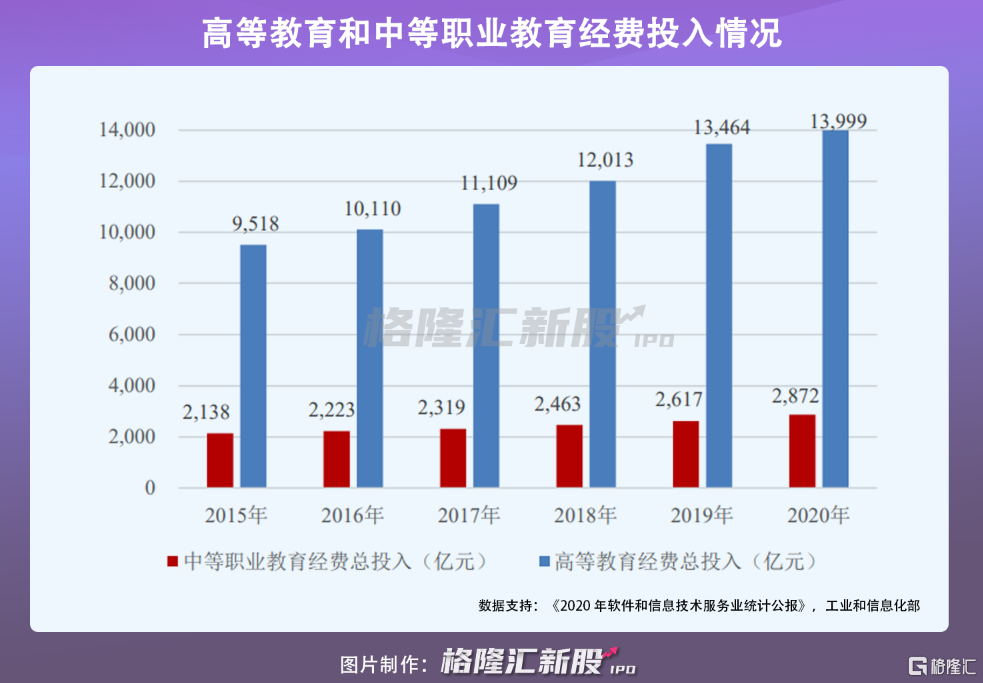

聚焦正大软件所处的教育信息化行业,近年来,伴随着国家持续加大对高等院校的经费投入,从2015年的1.17亿元增加至2020年的1.69亿元,我国教育信息化市场规模逐年攀升,从2013年的2693 亿元扩大至2020年的4691亿元,并预计到2021年将进一步增至5025 亿元。

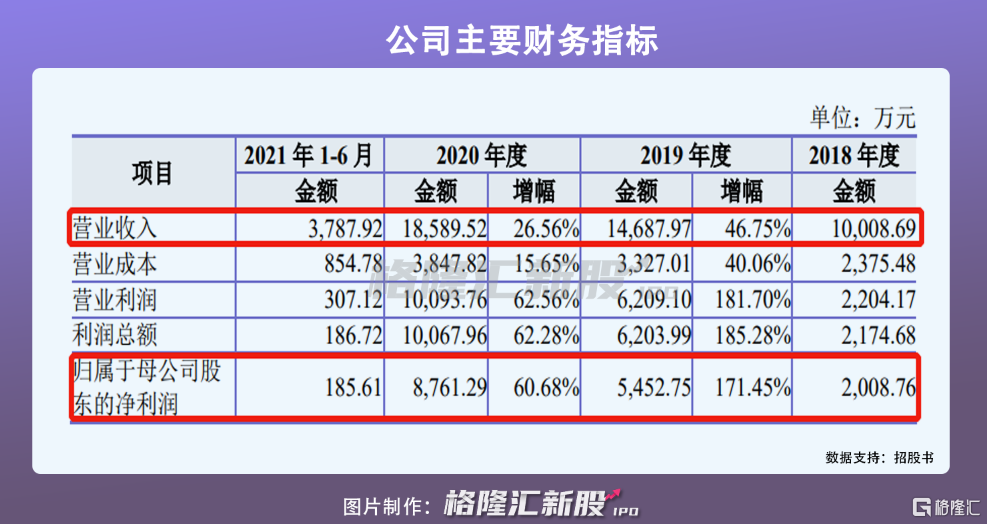

乘着行业风口,正方软件业绩持续增长。2018年至2020年,公司实现营收分别为1亿元、1.47亿元、1.86亿元;同期净利润分别为2009万元、5453万元、8761万元。同时,综合毛利率分别为76.27%、77.35%、79.30%,保持较高水平。

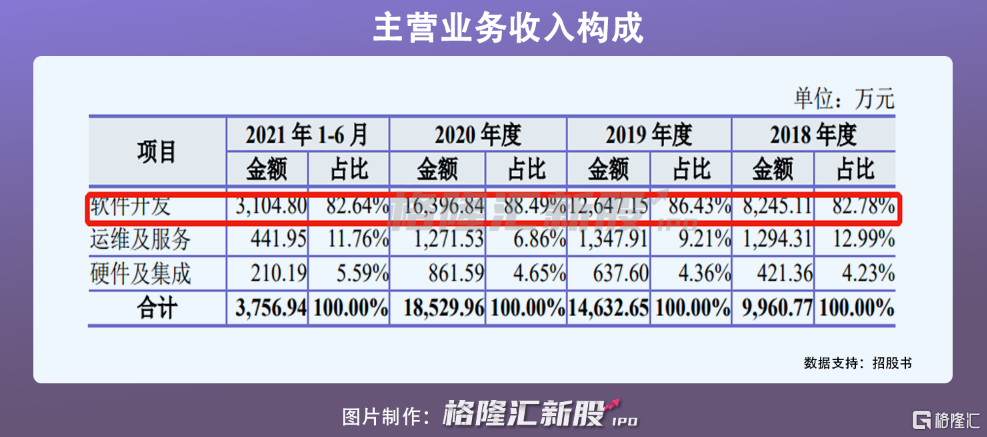

划分收入构成来看,正方软件业务包括软件开发、运维及服务、硬件及集成。其中软件开发业务是公司主要收入来源,营收占比超过80%。

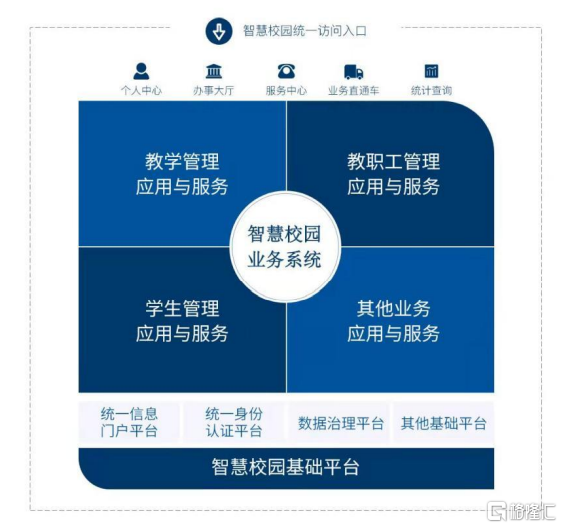

公司软件开发业务分为智慧校园业务系统和智慧校园基础平台两大产品类别。2018年至2021年上半年,其智慧校园业务系统收入占软件开发收入的比例分别为 72.61%、80.37%、77.86%和 69.60%,占比较高,由此可见,其软件开发业务市场主要来自高校,且营收依赖单一市场。鉴于其2010年创业板IPO因单一市场风险被拒,正方软件本次IPO之路或许并不平坦。

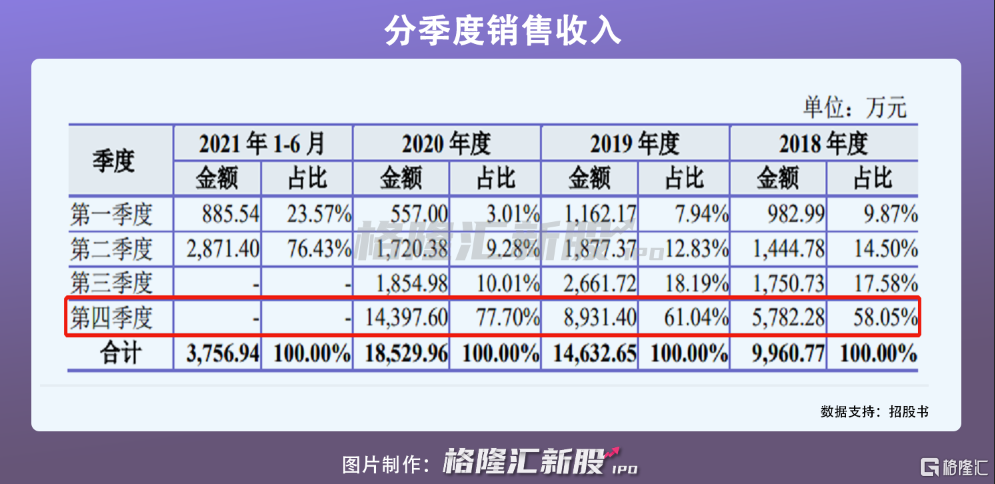

正方软件产品用户主要为高校。通常情况下,公办院校的财政拨付资金一般在年底,民办高校一般在每年 9 月收取学费。因此,用户资金流在下半年比较充裕。在此背景下,其用户也主要在年底编制下一年度预算,并于次年上半年启动项目。不过因学校存在寒暑假期,项目进程和收款进度一定程度上会受到影响。

受学校预算管理和寒暑假限制,正方软件销售收入具有明显波动。报告期内,公司第四度的销售收入占比超过五成。其中2020年第四季度大幅增至77.70%,而同行业不超过50%,正方软件营业收入集中第四季度。因收入存较强季节性波动风险,2021年上半年公司实现营收和净利润仅为3788万元、186 万元,规模偏小。同时,2021年上半年正方软件经营活动产生的经营活动现金流量净额由正转负,至-3424.86万元,正方软件现金流量出现紧缺。

未来若正方软件不及时开拓新客户,保持用户多样性,减少营收对某一季度高依赖性,并使季节性收入波动保持与同行业合理范围内,随着业务规模扩大,其可持续经营能力或受到不利影响。

2

经营活动现金流量净额由正转负

此外,正方软件应收账款和应收质保金净额波动上升,从2018年的3191万元增至2021年的7000万元。导致这种情况的原因系其主要用户货款资金主要来源于财政性资金,部分用户货款支付审批流程较长,加上部分客户为加强售后服务保障,约定较长的付款周期,付款周期较长。

未来若公司不能较好的执行应收账款管理措施,或者客户结构发生重大不利变化,将导致其应收账款难回收,其流动资金或承压。

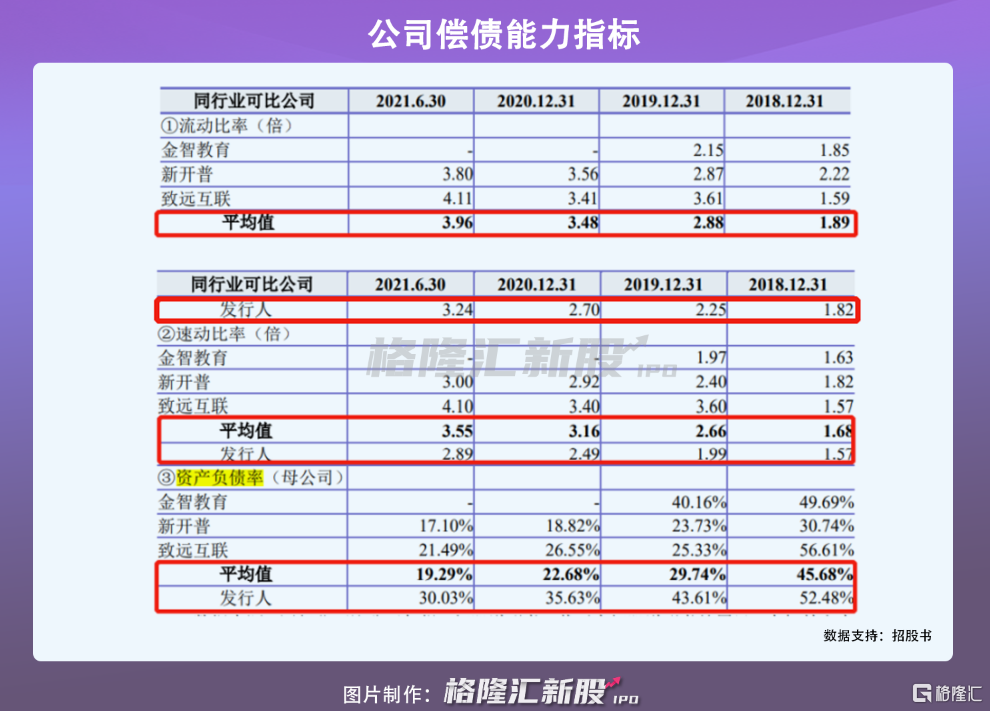

虽然报告期内公司资产负债率呈下降趋势,从2018年的52.48%降至2021年上半年的30.03%,但是由于其高于行业平均值19.29%,其资产负债率较高。从偿债指标来看,尽管其流动比率和速动比率在提升,截至2021年上半年分别增至3.24倍、2.89倍,偿债能力在变强,但是因其低于同行业均值,其偿债能力弱于同行。

值得一提的是,在现金流量吃紧、偿债能力弱于同行业的背景下,2020年正方软件现金分红2044万元。

3

小结

过去乘着教育信息化的行业东风,正方软件业务发展迎来了快速增长,但随着“双减”意见落地,对校内教育的教学管理和服务水平提出了更高要求,正方软件业务也面临新挑战。目前,公司主要用户为高校,本身存在营收依赖单一市场风险,加之受季节性影响导致经营现金流也出现压力,未来其是否能够突破现有局面,实现收益可持续增长,还需拭目以待。

热门